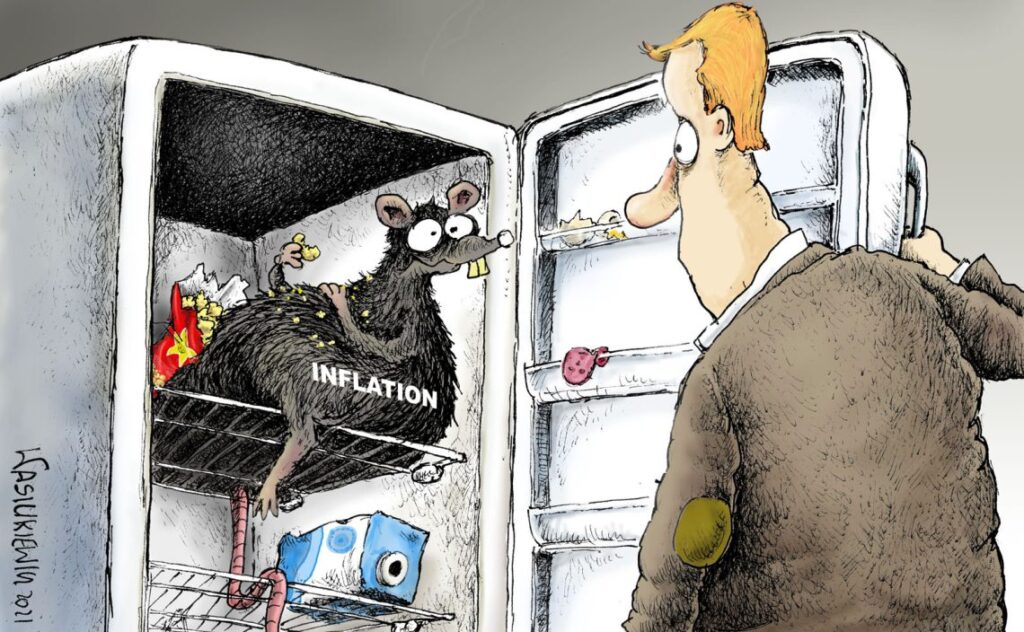

Inflazione: Cause e conseguenze

Il GIS ha da tempo avvertito che l’inflazione era dietro l’angolo, non a causa del Covid o della guerra, ma a causa di una politica monetaria dissennata.

In breve

-

-

-

-

-

-

-

-

- L’inflazione è il risultato di una cattiva politica economica

- I leader irresponsabili hanno perseguito il denaro facile come soluzione ai problemi economici.

- I governi continuano le loro disastrose e insostenibili abitudini di spesa

-

-

-

-

-

-

-

Gli ultimi anni sono stati caratterizzati da sviluppi gravi, persino spaventosi: l’insorgere della pandemia di Covid-19 e le reazioni dei governi, l’aggressione russa in Ucraina e la sua influenza sulle forniture energetiche e alimentari, nonché le turbolenze economiche, tra cui la più preoccupante è la rapida crescita dell’inflazione.

L’analisi tradizionale attribuisce la responsabilità dell’inflazione agli altri due fenomeni. La spiegazione che offrono è semplice: la pandemia, unita alla guerra, ha portato all’inflazione e a ulteriori sconvolgimenti economici.

La vera causa è molto diversa. L’inflazione è il risultato di politiche e interventi poco informati, introdotti a ogni livello della scala economica da autorità che hanno ignorato la possibilità di conseguenze indesiderate. In alcuni casi, riformatori fallimentari o politici cinici l’hanno usata come scusa per le loro politiche fallimentari.

Il GIS, tuttavia, ha analizzato questi sviluppi per anni e ne ha previsto le conseguenze molto prima che si manifestassero. Gli esperti indipendenti del GIS hanno spesso scavato a fondo in queste questioni, smascherando la cattiva gestione economica a ogni passo.

Il problema dell’Europa è l’eccesso di governo e di regolamentazione.

Già sette anni fa, il fondatore e presidente del GIS, il principe Michael del Liechtenstein, aveva messo in guardia dallo spettro dell’inflazione nel suo commento intitolato “La guerra valutaria è distruttiva per l’economia e il commercio globale”, pubblicato nel febbraio 2015:

La politica di denaro facile e di quantitative easing della Banca Centrale Europea sta superando quella della Federal Reserve statunitense, che sta indicando di voler inasprire la politica monetaria in futuro. …

Il problema dell’Europa è l’eccesso di governo e di regolamentazione. Ma invece di affrontare questi problemi, l’Europa – con l’aiuto della politica monetaria della BCE – sta sperimentando il QE e i tassi di interesse da zero a negativi.

Purtroppo, il denaro generato non arriva alle imprese. Le imprese non hanno la fiducia necessaria per investire e molte banche non dispongono di capitale proprio sufficiente per aumentare il proprio portafoglio prestiti. Come conseguenza del QE, l’euro sta diventando poco attraente e sta diminuendo a causa di questa politica, che sia intenzionale o meno.

Ciò aumenta la competitività dell’Europa nei mercati di esportazione nel breve termine, anche se le importazioni diventano più costose. Ma non costringe a un aumento della produttività e della competitività reale in termini di innovazione, qualità e ottimizzazione dei processi nell’economia. …

Un breve calo ciclico non sarebbe un problema. Ma questa sembra essere una politica strutturale combinata con l’obiettivo dell’inflazione.

Un altro commento del principe Michael del 5 marzo 2016 ci ricorda che certe soluzioni – spinte dai politici di tutto il mondo – non hanno sortito gli effetti sperati:

Per anni i responsabili politici dei governi, delle banche centrali e del mondo accademico hanno predicato il denaro facile e l’inflazione come soluzione ai problemi economici di Europa, Stati Uniti e Giappone. Ma anni di somministrazione di questa medicina non hanno avuto alcun effetto sulla crescita. Al contrario, ha portato a una bolla degli asset, danneggiato i risparmi (soprattutto i fondi pensione) e motivato i governi a ritardare riforme dolorose ma necessarie.

Nel luglio 2017, il Principe Michele ha continuato a sottolineare quanto i politici irresponsabili stessero attuando soluzioni pericolose.

Anche il presidente della Banca Centrale Europea Mario Draghi ha cambiato obiettivo. Invece di considerare la mancanza di inflazione come la causa principale di una crescita insufficiente, ha iniziato a incolpare la disuguaglianza come la radice del problema.

Tutto ciò è molto confuso. In primo luogo, il flusso di denaro a basso costo dovuto al quantitative easing ha promosso la “disuguaglianza” gonfiando enormemente i prezzi degli asset. L’afflusso di denaro a basso costo è stato utilizzato per acquistare azioni, società e immobili. Questa domanda ha provocato un aumento dei prezzi e delle valutazioni.

Un’economia che cresce principalmente grazie a denaro abbondante e a basso costo è un po’ come un tossicodipendente.

Ciononostante, la BCE ha continuato a lamentarsi della mancanza di inflazione. I prezzi delle azioni delle società e degli immobili sono saliti alle stelle, artificialmente e sulla carta, causando una maggiore concentrazione di ricchezza in un numero minore di persone. I tassi di interesse bassi (e in alcuni casi negativi) hanno colpito anche le persone con risparmi in banca. Questa disuguaglianza è stata ampiamente causata dalle politiche delle banche centrali. Poiché questa bolla è destinata a scoppiare, si verificherà un livellamento, ma a un costo molto elevato.Denaro a buon mercato oggi, un disastro domani

Denaro a buon mercato oggi, un disastro domani

Un anno dopo, la situazione globale sembrava aver raggiunto un punto di svolta, ma ancora una volta gli attori principali sono stati sorpresi dalle conseguenze delle soluzioni che avevano implementato. Inoltre, erano interessati a curare i sintomi e non le cause profonde. In un commento del luglio 2018, il principe Michael ha concluso che:

La crescita degli ultimi anni è stata in gran parte trainata dai consumi. Purtroppo, ciò è stato dovuto, in misura non trascurabile, all’abbondante credito al consumo e all’edilizia residenziale basato su denaro a basso costo, fornito dalle banche centrali di quasi tutte le principali economie. Allo stesso tempo, la maggior parte dei governi non ha colto l’opportunità di ridurre i propri deficit, ma ha continuato a spendere ad alti livelli, aumentando il debito dei propri Paesi.

Tutte le principali banche centrali sono arrivate al limite della loro capacità di ridurre i tassi di interesse (essendo già vicine allo zero o al di sotto) e hanno iniziato a parlare di “tapering”. La Federal Reserve statunitense ha già iniziato, mentre la Banca Centrale Europea ha annunciato che il suo programma di acquisto di obbligazioni per oltre 2.600 miliardi di euro terminerà a settembre. Credendo nella magia che un’inflazione del 2% aumenti la crescita, i funzionari della BCE hanno concluso che questo obiettivo è stato finalmente raggiunto e possono quindi aumentare lentamente i tassi di interesse.

Tuttavia, ci sono due problemi: In primo luogo, anche se crediamo alla magia del 2%, questo dato è principalmente determinato da un aumento dell’8% dei prezzi dell’energia e di circa il 3% dei prezzi dei prodotti alimentari. Significativamente, l’inflazione di fondo è aumentata solo dell’1%.

Ma ciò che aggrava davvero la situazione è questo: un’economia che cresce principalmente grazie all’abbondanza di denaro a basso costo è un po’ come un tossicodipendente. Non può funzionare senza un’ulteriore offerta di denaro: ne ha sempre bisogno, altrimenti crolla.

Il mondo sta arrivando alla possibile fine di un ciclo di crescita, mentre le famiglie e i governi non hanno solo le tasche vuote, ma anche un elevato carico di debito. Allo stesso tempo, le banche centrali hanno esaurito tutte le loro munizioni. Il necessario e atteso aumento dei tassi di interesse sarà disastroso per i bilanci, sia pubblici che privati.

Cause dell’inflazione più antiche della pandemia

Più di un anno dopo l’inizio della pandemia, nel febbraio 2021, il principe Michael lamentava come i governi già spendaccioni fossero diventati ancora più scialacquatori e stessero esercitando un controllo ancora maggiore sulle popolazioni:

Anche prima che la Covid-19 colpisse, molti governi avevano livelli di debito pericolosamente alti. Ora che hanno ricevuto una nuova scusa per spendere, il settore pubblico sta diventando ancora più gonfio. Questa strategia si rivelerà insostenibile nel lungo periodo e l’inflazione farà inevitabilmente la sua comparsa. Ma nel frattempo gli Stati continuano a espandere la loro influenza, esercitando sempre più potere sui cittadini”.

Nello stesso commento, ha continuato – ancora una volta – a prevedere con precisione la prossima ondata di inflazione:

Gli economisti, i politici e i media favorevoli al debito dimenticano cos’è il denaro: un mezzo di scambio per beni e servizi e un meccanismo per immagazzinare il valore tra le transazioni. Il denaro sano si basa sul valore di tutte le transazioni sottostanti. Se il volume di denaro supera drasticamente questa quantità per un lungo periodo di tempo, il suo valore intrinseco si erode.

Anche se molti economisti moderni lo negano, l’inflazione farà la sua comparsa. Abbiamo già assistito, come risultato del costo del capitale e dei tassi d’interesse praticamente inesistenti, a un’incredibile inflazione di beni, tra cui immobili, azioni, partecipazioni societarie, arte e così via. Questo aumento artificiale del valore spiega gran parte della crescente disuguaglianza, in definitiva il prezzo da pagare per avere un governo sovradimensionato.

Sebbene la maggior parte delle famiglie a basso e medio reddito si sentisse già sotto pressione prima della pandemia, i prezzi dei beni di consumo non hanno ancora iniziato a salire bruscamente. Il motivo è duplice. In primo luogo, il nuovo denaro è rimasto nel sistema finanziario (con l’inflazione degli asset e l’aumento della disuguaglianza sulla carta di cui sopra). In secondo luogo, le imprese sono diventate più efficienti e produttive, offrendo prodotti di qualità migliore e alcuni prodotti più ecologici allo stesso prezzo, il che rappresenta una sorta di sana deflazione. Ma questa situazione potrebbe non durare. …

I prezzi dei prodotti alimentari sono indicatori chiave e possono influire sulla stabilità politica quando sfuggono al controllo.

Negli ultimi tempi, la massa monetaria nell’eurozona è aumentata di circa il 15% all’anno, mentre il PIL pre-Covida cresceva a un tasso inferiore al 2%: una disparità significativa. Sempre meno persone sono impiegate nella parte produttiva dell’economia rispetto al settore pubblico e a quello della compliance. Vale anche la pena di notare che, in Europa, il numero di persone che entrano nella forza lavoro non è abbastanza alto da compensare il tasso di pensionamento. E le PMI, la spina dorsale dell’economia, stanno soffrendo, a volte addirittura chiudendo, a causa delle serrate della Covid-19. L’inflazione sembra essere dietro l’angolo.

Nel giugno 2021, il Principe Michele ha sottolineato che i prezzi dei generi alimentari stavano aumentando rapidamente, cosa che di solito è foriera di inflazione e prova che le precedenti previsioni erano accurate:

L’Organizzazione delle Nazioni Unite per l’Alimentazione e l’Agricoltura (FAO) pubblica mensilmente l’Indice dei prezzi alimentari. I dati di maggio 2021 sono allarmanti. I prezzi degli alimenti variano sempre, poiché dipendono dai raccolti e dalle condizioni meteorologiche. Ma l’indice mostra un aumento di circa il 4,8% da aprile 2021 e del 39,7% rispetto a maggio dell’anno scorso. Questo aumento è stato causato da diversi fattori, tra cui i costi di produzione, le questioni valutarie, i cambiamenti climatici, le variazioni della domanda e l’uso del mais per i biocarburanti. I prezzi dei cereali, dell’olio vegetale, dei prodotti lattiero-caseari, della carne e dello zucchero hanno registrato i maggiori aumenti. È possibile che i prezzi dei prodotti alimentari scendano di nuovo. Ma ciò sarebbe improbabile nel prossimo futuro, a causa dell’aumento della domanda. Politiche protezionistiche, dispute commerciali e sanzioni potrebbero aggravare la situazione.

Un aumento a breve termine dei prezzi dei generi alimentari potrebbe innescare un’esplosione dell’inflazione che andrebbe ben oltre la soglia del 2%. Il calo dei prezzi del petrolio e del gas non compenserebbe l’aumento dei prezzi e la transizione verso le energie rinnovabili probabilmente aumenterà il costo dell’elettricità.

Una volta iniziata, l’inflazione è molto difficile da contenere. I prezzi dei generi alimentari sono indicatori chiave e possono influire sulla stabilità politica quando vanno fuori controllo. La primavera araba è iniziata in Tunisia e in Egitto a causa dell’aumento dei prezzi dei generi alimentari.

L’attuale politica monetaria allentata non riuscirà a mantenere l’inflazione al 2%. Tradizionalmente, il potere d’acquisto viene preservato e i prezzi stabilizzati regolando i tassi d’interesse e prelevando liquidità dal sistema finanziario. Tuttavia, con il pretesto di combattere le conseguenze della Covid-19 e di stimolare una “economia verde”, si sta pompando ancora più denaro nel sistema. Se i tassi di interesse dovessero aumentare, la posizione finanziaria dei governi, già in bancarotta, diventerebbe insostenibile.

L’inflazione potrebbe essere accolta con favore da alcuni cinici della politica, in quanto i governi potrebbero sperare che essa riduca il costo del loro debito. In pratica, però, si tratterebbe di una tassa nascosta che colpirebbe soprattutto i poveri. Da un punto di vista matematico, l’inflazione riduce il debito. Ma se questo “alleggerimento del debito” arriva, può facilmente andare fuori controllo e le spese governative probabilmente aumenteranno anch’esse. Di conseguenza, le società sarebbero gravate sia dal debito che dall’inflazione.

Negli ultimi anni, le statistiche ufficiali sull’inflazione nel mondo occidentale mostravano prezzi stabili. Tuttavia, i consumatori erano già colpiti dall’erosione del loro potere d’acquisto. Il paniere di beni e servizi utilizzato come base dell’indice non era necessariamente rappresentativo. …

La politica di spesa irresponsabile della maggior parte degli Stati, in combinazione con l’eccessiva regolamentazione, gli interventi sul mercato e i governi sovradimensionati, non è mai stata sostenibile e porterà inevitabilmente a una grave depressione. La Covid-19 ha accelerato questo processo.

Il successo delle economie occidentali, soprattutto di quelle europee, è stato trainato dalle piccole e medie imprese familiari. Esse hanno conferito resilienza a società ed economie sempre più fragili. Mentre molte istituzioni governative sono ancora delle reliquie del XIX secolo, l’ambiente imprenditoriale si è evoluto. Lo spirito innovativo promosso dal libero mercato ha portato alla prosperità. Ma ora l’inflazione danneggerà questa roccaforte.

Nuove sfide

Finalmente l’inflazione ha fatto la sua comparsa. E per i lettori di GIS non è stata una sorpresa. Non era il risultato della pandemia o del conflitto in Ucraina. È stata invece la conseguenza di molti anni di politiche miopi e misure sbagliate, come aveva previsto il Principe Michael.

La paura dell’inflazione si sta diffondendo a livello globale. Dopo un lungo periodo di inflazione dei prezzi degli asset (durante il quale la preoccupazione per l’inflazione generale è stata minimizzata), ora l’inflazione dei prezzi al consumo sta raggiungendo il 4% in Europa e il 5% negli Stati Uniti. Una normale reazione di politica monetaria sarebbe quella di togliere liquidità dal sistema. Le banche centrali aumenterebbero i tassi di interesse e la riserva obbligatoria. Poiché la Banca Centrale Europea (BCE) e la Federal Reserve statunitense attualmente finanziano direttamente i governi acquistando le loro obbligazioni – una mossa rischiosa e contraria ai loro statuti – i banchieri centrali potrebbero, in teoria, anche ridurre questi acquisti, il cosiddetto “tapering”.

L’aumento dei tassi di interesse aumenta l’onere del servizio del debito dei Paesi sovraesposti. Ma che dire del tapering? La scorsa settimana, il Presidente della BCE Christine Lagarde ha espresso questa politica in modo ironico e chiaro: “La signora non è favorevole al tapering”.

Quindi, l’inflazione aumenterà ancora, alimentata dalle politiche irresponsabili dei governi in deficit e delle banche centrali che pompano sempre più denaro sia nell’economia che nei governi. Questo circolo vizioso permette anche al settore pubblico di espandersi ulteriormente.

Ci sono già preoccupazioni su chi pagherà il conto.

La politica monetaria espansiva viene mantenuta da diversi anni. Dal punto di vista politico, è motivata, su entrambe le sponde dell’Atlantico, dal desiderio di evitare le naturali flessioni dell’economia e dall’insaziabile bisogno di denaro dei politici populisti per soddisfare la loro clientela con le elemosine. Di conseguenza, lo spread del settore pubblico non ha fine. Questo processo nefasto si combina con un frenetico lavoro di regolamentazione a livello nazionale e sovranazionale. L’ondata crescente di regolamenti e leggi genera la necessità di più personale per l’amministrazione, il controllo e l’applicazione. In questo contesto, le imprese grandi e piccole devono destinare sempre più risorse per conformarsi alle nuove norme, non tutte produttive, ma tutte in grado di aumentare il costo dell’attività. La produttività delle aziende si riduce e il costo di un organico in espansione deve essere trasferito ai clienti e, in ultima analisi, a tutti i consumatori. I prezzi quindi aumentano. …

Il fenomeno della crescita dello Stato è presente da molto tempo. Tuttavia, in molti Paesi le imprese hanno svolto un lavoro straordinario di innovazione e aumento della produttività. Questo ha avuto un effetto deflazionistico positivo, compensando le attività inflazionistiche dei governi e delle banche centrali. Ora sembra che si sia raggiunto un punto di svolta. La forza dell’economia non è più sufficiente a compensare la proliferazione della sfera pubblica e i costi ad essa associati, nonché il peso delle politiche monetarie espansive.

Fino a poco tempo fa, i politici si lamentavano frivolamente del fatto che i tassi di inflazione fossero inferiori al 2%, la formula magica per una crescita sana. Ebbene, il 2% è stato raggiunto e superato negli ultimi tre mesi. È probabile che l’inflazione continui a crescere senza controllo. Invece di contribuire all’espansione dell’economia nel medio e lungo termine, dà luogo al peggio, ovvero alla stagflazione: un’inflazione elevata e persistente combinata con un’elevata disoccupazione e una domanda stagnante. …

La situazione in cui ci troviamo oggi è, con tutta evidenza, il risultato di una grave cattiva gestione. I servizi di intelligence geopolitica hanno avvertito in molti rapporti e commenti del pericolo, ma i politici hanno trattato l’inflazione come una soluzione. …

Gli economisti a livello sovranazionale e nazionale potrebbero non essere scontenti, poiché la responsabilità del disastro diventerà poco chiara. Ma le conseguenze saranno terribili: i risparmiatori perderanno i loro soldi senza che la leadership politica li prenda in modo evidente. La prosperità sarà ridotta e i problemi sociali aumenteranno. Ma, come dice il cinico ragionamento, anche il potere dello Stato e dell’establishment politico crescerà.

Tuttavia, i tecnocrati potrebbero sbagliare i calcoli. I cittadini hanno ampie ragioni per ribellarsi e apportare drastici cambiamenti ai sistemi politici. Questo viaggio sconsiderato, spinto da politiche ciniche e autoreferenziali, dall’arroganza tecnocratica e dalle menzogne populiste, può concludersi con uno sconvolgimento.

La prima vittima dell’inflazione è la classe media. A questo punto, sembra probabile che le politiche inflazionistiche continueranno, e i gruppi a basso reddito saranno mantenuti fedeli al sistema in bancarotta attraverso ulteriori elargizioni e la propaganda che incolpa i ricchi. In questo contesto è probabile che aumentino le tasse sulla ricchezza e sull’eredità, anche se sappiamo empiricamente che sono dannose per l’economia e la prosperità generale. Il risultato finale è un problema sociale e politico. …

Le classi politiche, i tecnocrati supponenti e alcuni economisti si sono rifugiati in questo rifugio da più di un decennio. Oggi il dilemma è come rendere più snelli i governi, le amministrazioni e le organizzazioni sovranazionali e restituire più talento alla forza lavoro. Si tratta di una delle sfide socioeconomiche più ardue del nostro tempo.

Fonte: