Adhérer ou ne pas adhérer ? Réflexion sur la question de l’euro

L’histoire montre que les différents régimes monétaires et de taux de change peuvent fonctionner bien ou mal, en fonction des circonstances et des politiques des pays.

En bref

-

-

-

-

-

-

-

-

-

- Plusieurs États membres de l’UE sont obligés d’abandonner leur monnaie nationale pour l’euro

- En Europe centrale et orientale, le bien-fondé d’un tel changement est débattu

- L’histoire de l’Europe en matière de politiques monétaires et de taux de change peut être utile

-

-

-

-

-

-

-

-

Des débuts très similaires, mais des résultats très différents aujourd’hui – c’est ainsi que l’on peut résumer l’histoire de la politique monétaire et de change dans les pays postcommunistes d’Europe centrale et orientale. Pourtant, l’histoire pittoresque des plus de 30 ans de transformation économique profonde, malgré sa longue durée et son caractère mouvementé, ne fournit pas de réponse claire à la question de savoir s’il vaut la peine de poursuivre une politique monétaire totalement indépendante au niveau national dans le contexte d’une Europe en voie d’intégration, ou s’il vaut mieux fusionner la monnaie nationale avec l’hégémon monétaire le plus proche le plus rapidement possible – en l’occurrence, adhérer à la zone euro.

Les « expériences de laboratoire » menées depuis plus de 30 ans en Europe centrale et orientale avec différents régimes monétaires et de taux de change ont fourni de bons arguments aux deux camps rivaux. Le débat sur la sagesse d’adopter la monnaie commune de l’Union européenne reste ouvert. Revenons donc plus en détail sur cette histoire.

Chaque pays est une histoire distincte

Les anciens pays du bloc soviétique en Europe avaient un dénominateur commun après la désintégration du bloc (1989-1992) : ils cherchaient tous un point d’ancrage macroéconomique fondamental, un point fixe dans la période de transition vers une économie de marché avec des prix libres, un commerce extérieur libéralisé et la propriété privée. Ce point d’ancrage était le plus souvent, sur les conseils des institutions monétaires internationales, un taux de change fixe – un système dans lequel la valeur d’une monnaie est liée à une autre.

Si l’ex-Allemagne de l’Est a évité l’inflation et l’instabilité, le taux de change élevé a poussé une grande partie de son industrie et de sa main-d’œuvre vers l’ouest.

Les taux étaient le plus souvent fixés par rapport au mark allemand – l’hégémon monétaire de l’Europe occidentale – ou au dollar américain. Il pouvait également s’agir d’un panier de devises fortes comprenant la livre sterling, le yen japonais et le franc suisse, ainsi que les monnaies susmentionnées. Les pays baltes, la Bulgarie, la Hongrie et la Pologne ont choisi cette voie. Mais avant de commencer, ils ont dû dévaluer leurs taux de change artificiels de l’époque communiste, qui ne correspondaient pas à la réalité.

En l’espace de quelques années, les trajectoires des pays ont commencé à diverger. L’ancienne Allemagne de l’Est a fusionné avec l’Allemagne de l’Ouest, adoptant le deutsche mark de cette dernière dans un rapport de un à un. L’idée était d’unir les parties économiquement disparates du pays par le biais d’une union monétaire forte, comme l’Italie l’avait fait au 19e siècle. Si l’ancienne Allemagne de l’Est a évité l’inflation et l’instabilité, le taux de change arbitrairement élevé a poussé une grande partie de son industrie et de sa main-d’œuvre vers l’ouest, ce qui a nécessité des transferts fiscaux colossaux qui se poursuivent encore aujourd’hui.

Le temps des rabais est terminé : Bonnes et mauvaises nouvelles pour les banques de la zone euro

Réticence à faire cavalier seul

Plusieurs pays s’en sont tenus à un taux de change fixe sous la forme d’une caisse d’émission : une forme extrême du taux de change fixe dans laquelle la masse monétaire d’un pays ne peut être supérieure à ses réserves de change.

Cela signifie qu’il n’y a pas de politique monétaire autonome et que l’on hésite à la mettre en œuvre. C’était le cas de l’Estonie, de la Lituanie et, en partie, de la Lettonie. Ces pays ont adopté un rattachement monétaire fixe à l’Occident en tant que politique d’assurance économique et géopolitique contre leur géant voisin de l’Est. La Bulgarie, elle aussi, a adopté le régime strict de la caisse d’émission en 1997, après le chaos et l’hyperinflation des années 1990, et a réussi à s’y maintenir jusqu’à ce jour.

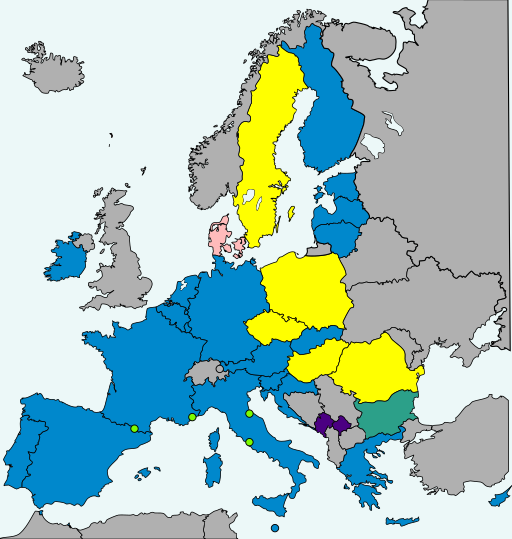

Ce n’est pas une coïncidence si ces pays étaient les plus intéressés par l’adoption de l’euro le plus rapidement possible dans leur processus d’intégration. Ils avaient de toute façon « externalisé » la prise de décision monétaire, généralement auprès de la Bundesbank ou de la Fed américaine. Lorsqu’un pays accepte passivement la politique monétaire de l’extérieur, il n’a pas grand-chose à perdre en rejoignant la zone euro. C’est ainsi qu’entre 2011 et 2015, les trois États baltes ont adopté l’euro. Sans la crise post-2008, cela se serait produit encore plus tôt.

Le seul pays qui s’est précipité dans la zone euro juste avant la crise est la Slovénie en 2007. Elle aussi avait un taux de change flottant géré. En adoptant rapidement l’euro, la Slovénie a également voulu montrer qu’elle n’appartenait pas à la zone chaotique des Balkans occidentaux. Elle a été suivie deux ans plus tard, en 2009, par la Slovaquie qui, après l’éclatement de la Tchécoslovaquie en 1993, était restée la partie la plus petite et la plus pauvre de l’ancienne fédération et avait dû faire face à la méfiance des marchés internationaux sous les gouvernements autoritaires du Premier ministre Vladimir Meciar (1990-1991 ; 1992-1994 ; 1994-1998). La couronne slovaque était instable. Son remplacement par l’euro a été perçu comme l’achèvement des réformes économiques radicales introduites après le renversement démocratique du régime Meciar.

Deux pays des Balkans occidentaux, le Monténégro et le Kosovo, utilisent l’euro comme monnaie de manière unilatérale, sans l’autorisation directe de la Banque centrale européenne (BCE), car ils ne sont pas membres de l’UE. Ces deux États souhaitaient s’émanciper politiquement et économiquement de la Serbie qui, après 1989, avait connu un terrible épisode d’hyperinflation.

Les États membres actuels de la zone euro ne veulent pas de la Bulgarie parmi eux.

La Croatie, ennemi juré de la Serbie lors des guerres balkaniques des années 1990, était également pressée de rejoindre la zone euro après son adhésion à l’UE en 2013. Le degré d’euroisation de son économie était si élevé qu’une politique monétaire indépendante ne serait qu’une illusion. Le 1er janvier 2023, la Croatie a adopté l’euro et est devenue le 20e membre du club de la monnaie unique européenne.

Il est évident que chacun des États membres postcommunistes de la zone euro a eu sa propre histoire et ses propres raisons d’adhérer – historiques, romantiques et géopolitiques plutôt que purement économiques. La Bulgarie constitue une catégorie particulière. Malgré son respect exemplaire des critères de Maastricht, elle n’a longtemps pas été autorisée à entrer dans le mécanisme de change MCE II, l’antichambre de la zone euro. Elle n’a toujours pas l’euro, bien qu’elle ait commencé à s’en rapprocher en même temps que la Croatie. Pourquoi ? Les États membres actuels de la zone euro ne veulent pas de la Bulgarie parmi eux.

D’un taux de change fixe à d’autres systèmes

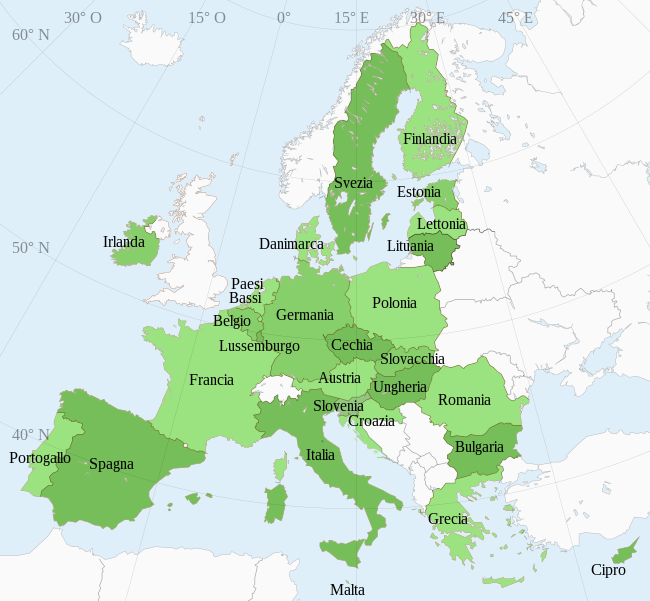

Les évolutions monétaires et de taux de change les plus intéressantes ont eu lieu dans les pays qui font partie de l’UE mais qui n’ont pas introduit l’euro et ne prévoient pas de le faire. Les pays de l’UE qui n’ont pas négocié de clause de non-participation sont la Pologne, la République tchèque, la Hongrie, la Roumanie et la Suède ; le Danemark a une clause de non-participation.

Lors d’un référendum non contraignant organisé en 2003, les Suédois se sont prononcés contre l’adhésion à la zone euro. Aujourd’hui, le pays n’est pas soumis à des pressions en ce sens, même s’il reste formellement tenu, en vertu des traités, de chercher à adhérer à l’Union européenne. La Suède est cependant une référence mondiale en matière de politique monétaire indépendante et autosuffisante. Elle est l’un des pionniers du ciblage de l’inflation et possède un taux de change flottant librement. Le monde entier s’est inspiré de sa banque centrale. Les pays postcommunistes de l’UE s’inspirent également de la Riksbank.

Le Danemark, quant à lui, représente un paradoxe à cet égard. Il dispose d’une clause de non-participation à l’euro, mais son taux de change est strictement fixe par rapport à l’euro et il ne mène aucune politique monétaire propre, se contentant d’émettre ses billets de banque et ses pièces de monnaie.

Le Danemark applique une politique de taux de change fixe depuis 1982, date à laquelle, pour des raisons de stabilité macroéconomique, il a introduit un rattachement au mark allemand. En 1999, il est simplement passé à un rattachement à l’euro, remplaçant ainsi son assujettissement à une institution située à Francfort, la Bundesbank, par une autre située dans la même ville, la BCE. Dans sa réticence à prendre des décisions monétaires, le Danemark rappelle historiquement l’Autriche, avec son lien historique fixe avec le mark allemand et son besoin perçu d’être dans la zone euro le plus tôt possible.

La Pologne et la Hongrie ont essayé cette stratégie pendant des années, mais elles se sont aperçues qu’elle permettait de maintenir une inflation élevée et de l’intégrer dans les contrats salariaux et les contrats de prix.

En revanche, les pays d’Europe centrale ont tâtonné pour trouver des approches en période de turbulences. Après de courtes périodes d’expérimentation des taux fixes, la Pologne et la Hongrie sont passées à un système de parité rampante dans lequel une monnaie à taux de change fixe peut fluctuer à l’intérieur d’une fourchette. Dans le cadre d’une dévaluation gérée de ce type, les économies en cours de réforme de la région pourraient chercher à stabiliser les taux de change de leurs monnaies locales par rapport aux monnaies fortes dans un contexte d’inflation élevée.

La macroéconomie nous enseigne que si un pays (la Pologne, par exemple) a un taux d’inflation plus élevé qu’un autre (l’Allemagne, par exemple) et qu’il a un taux de change fixe avec lui, le premier perdra progressivement sa compétitivité en termes de prix par rapport au second. Cela conduit à une crise monétaire et à la nécessité d’un ajustement brutal du taux de change. La dévaluation gérée vise à prévenir de telles perturbations.

La Pologne et la Hongrie ont essayé cette stratégie pendant des années, mais elles se sont aperçues qu’elle ne faisait qu’entretenir une inflation élevée et l’ancrer dans les contrats de salaires et de prix. Les deux pays ont finalement opté pour la solution raisonnable consistant à essayer de laisser flotter librement leur monnaie et à stabiliser l’inflation nationale par leurs propres moyens.

Le cas de trois pays

Cette approche, appelée ciblage de l’inflation, a été appliquée par la Pologne depuis 1999 et par la Hongrie depuis 2001, bien que chaque pays ait une capacité différente à atteindre une inflation faible et stable (la Hongrie est systémiquement plus faible à cet égard et a l’habitude d’être considérée comme un pays à forte inflation et à forte dette).

Toutefois, le pionnier en matière de politique monétaire autonome est la République tchèque, un autre pays qui n’utilise pas l’euro comme monnaie et où le soutien en sa faveur est relativement faible. Elle n’est pas passée d’un taux fixe à une parité à crémaillère, et son régime de change s’est soldé, comme dans un manuel, par une crise monétaire et une dépréciation importante au cours des turbulences asiatiques du début de 1997. Toutefois, l’économie tchèque n’a pas souffert d’une inflation aussi élevée dans les années 1990 que la Pologne et la Hongrie, de sorte que son retour à l’équilibre n’a pas été aussi long.

À la suite de cette expérience, la banque centrale tchèque a supprimé le taux fixe, introduit un taux flottant et adopté un système de ciblage de l’inflation. Comme le système a fonctionné pendant de nombreuses années, avec une inflation faible et une appréciation de la monnaie nationale, il n’y a pas eu de demande populaire pour l’adoption de l’euro. Cette situation contraste avec celle de la Pologne et de la Hongrie, où une inflation et des taux d’intérêt nominaux plus élevés ont suscité un intérêt croissant pour les prêts libellés dans des monnaies à faible taux d’intérêt, telles que l’euro et le franc suisse. Cette situation s’est soldée par un désastre en 2008. Pendant la crise financière, la dépréciation du zloty et du forint a fait gonfler la dette des ménages polonais et hongrois : ils ont soudain dû débourser davantage en zlotys et en forints pour leurs échéances de prêt libellées en euros et en francs.

Le club des pays ayant adopté des cibles d’inflation, qui s’efforcent de mener une politique monétaire autonome et vivent avec des taux de change flottants, s’est élargi en 2004 avec l’arrivée de la Roumanie.

Un réveil brutal en 2008

En résumé, il n’est pas surprenant que les pays ayant des politiques monétaires autonomes au sein de l’UE manifestent un désir limité d’entrer dans la zone euro. Ce groupe va des Suédois et des Tchèques, fortement eurosceptiques, aux Hongrois, plus europhiles (qui considèrent apparemment l’euro comme une assurance contre l’irresponsabilité de leurs politiciens nationaux).

Cependant, sous le Premier ministre Viktor Orban, la Hongrie a modifié sa constitution, qui stipule désormais que le forint est la monnaie du pays. La loi fondamentale doit être à nouveau modifiée si l’on veut adopter l’euro.

Le discours sur l’adhésion au club de l’euro a été modifié par la crise financière de 2008 et la grande récession qui s’en est suivie. La crise a révélé que la zone euro n’était pas nécessairement un groupe d’économies meilleures et plus stables. Elle a enfreint ses règles et s’est endettée davantage que les pays restés en dehors de la zone. À la fin du troisième trimestre 2022, la dette moyenne des pays de la zone euro représentait 93 % du produit intérieur brut (PIB), contre seulement 85 % pour l’UE dans son ensemble. Pourtant, le critère de solidité des finances publiques figurant dans les traités fondamentaux de l’UE reste le fameux 60 % inscrit dans la législation.

Les leçons de l’histoire monétaire

Tout ce contexte historique permet d’éclairer le débat sur la politique monétaire autonome ou totalement non autonome. Tout d’abord, il n’existe pas de modèle universel. Deuxièmement, des facteurs autres que purement économiques ou monétaires influencent le choix des régimes monétaires.

Troisièmement, il n’y a pas de réponse claire à la question de savoir si une politique monétaire autonome est meilleure qu’un taux de change fixe ou que l’appartenance à une union monétaire. Cela dépend de l’efficacité ou de l’inefficacité des autres éléments du système dans un pays.

Si les politiques économiques échouent dans un pays, même l’euro ne pourra pas le sauver (comme en Grèce). Si tout fonctionne de manière satisfaisante, l’euro n’est pas nécessaire (comme en Suède). La politique monétaire n’est qu’un mécanisme d’ajustement parmi d’autres. Si elle ne fonctionne pas, d’autres mécanismes – un marché du travail flexible, une politique fiscale – doivent assumer son rôle. S’ils ne sont pas disponibles, les changements dans l’environnement économique feront mal, car la politique monétaire ne peut pas atténuer les chocs et lisser les choses.

Le choix de la politique monétaire peut affecter le rythme ou le niveau de la croissance, mais il ne peut pas déterminer l’orientation d’un pays.

Quatrièmement, le miracle économique des années 1990 dans le monde postcommuniste s’est produit indépendamment des choix de politique monétaire des pays. À l’exception d’une grande partie de l’ancienne Union soviétique et des Balkans occidentaux ravagés par la guerre, les autres États de l’ancien bloc soviétique ont connu des augmentations de richesse explosives, multipliées par trois à sept au cours des 30 dernières années. Le choix de la politique monétaire peut affecter le rythme ou le niveau de la croissance, mais il ne peut pas déterminer l’orientation d’un pays, qui est déterminée par sa politique économique de base.

Cinquièmement, si un pays est satisfait d’un régime monétaire donné, il ne faut pas s’attendre à ce qu’il change les choses. Selon la vieille sagesse américaine, « si ce n’est pas cassé, ne le réparez pas ».

La question de l’adoption de l’euro gagne parfois du terrain dans le débat public. Toutefois, elle ne saurait se substituer à la résolution des questions fondamentales relatives aux politiques intérieures optimales visant à accroître le bien-être général et à garantir la stabilité économique et politique.

Scénarios

Deux scénarios se dessinent. Le premier suppose que les effets géopolitiques de l’éclatement du monde en blocs concurrents (et, dans le cas de l’UE, ses tendances à la centralisation) s’accompagneront d’une inflation persistante et de la crainte des gouvernements d’avoir à supporter les coûts de la lutte contre cette inflation au niveau national. Le désir de répartir ces coûts au-delà des frontières au sein d’une communauté plus large conduira la plupart des États membres de l’UE qui n’ont pas l’euro aujourd’hui à adopter la monnaie commune dans un délai de cinq ans. L’auteur estime que la probabilité que ce scénario se réalise est d’environ 40 %.

Le deuxième scénario suppose que la reprise de l’inflation ne persiste pas et que la guerre en Ukraine, avec ses pressions sur les marchés de l’énergie, des denrées alimentaires, des devises et autres, prenne fin avant longtemps. Le désir de conserver l’autonomie de la politique monétaire et de ne pas « céder » à la prise de décision collective l’emportera sur les pressions centralisatrices et politiques en faveur d’un nouvel élargissement de la zone euro. La probabilité de ce scénario est de 60 %.

Author: Mojmír Hampl – Czech economist, banker and commentator

Source: