Einführen oder nicht einführen? Nachdenken über die Eurofrage

Die Geschichte zeigt, dass verschiedene Währungs- und Wechselkurssysteme gut oder schlecht funktionieren können, je nach den Gegebenheiten und der Politik des jeweiligen Landes.

Kurz und bündig

-

-

-

-

-

-

-

-

-

- Mehrere EU-Staaten sind gezwungen, ihre nationalen Währungen für den Euro aufzugeben

- In Mittel- und Osteuropa wird über die Sinnhaftigkeit eines solchen Wechsels diskutiert

- Europas Geschichte der Geld- und Wechselkurspolitik kann helfen

-

-

-

-

-

-

-

-

Sehr ähnliche Anfänge, aber sehr unterschiedliche Ergebnisse heute – so könnte man die Geschichte der Geld- und Wechselkurspolitik in den postkommunistischen Ländern Mittel- und Osteuropas zusammenfassen. Die schillernde Geschichte der letzten mehr als 30 Jahre tiefgreifender wirtschaftlicher Transformation gibt trotz ihrer langen Dauer und ihres steinigen Charakters keine eindeutige Antwort auf die Frage, ob es sich lohnt, im Rahmen des zusammenwachsenden Europas eine völlig eigenständige Geldpolitik auf nationaler Ebene zu betreiben, oder ob es besser ist, die nationale Währung so schnell wie möglich mit dem nächstgelegenen Währungshegemon zu verschmelzen – in diesem Fall mit dem Euro-Währungsgebiet.

Die mehr als 30 Jahre der “Laborexperimente” in Mittel- und Osteuropa mit verschiedenen Wechselkurs- und Währungsregimen haben beiden rivalisierenden Lagern gute Argumente geliefert. Die Debatte darüber, ob es klug ist, die gemeinsame Währung der Europäischen Union einzuführen, bleibt offen. Lassen Sie uns also diese Geschichte noch einmal im Detail betrachten.

Jedes Land ist eine eigene Geschichte

Die Länder des ehemaligen Sowjetblocks in Europa hatten nach dem Zerfall des Blocks (1989-1992) einen gemeinsamen Nenner: Sie alle suchten nach einem grundlegenden makroökonomischen Anker, einem Fixpunkt in der Zeit des Übergangs zu einer Marktwirtschaft mit freier Preisbildung, liberalisiertem Außenhandel und Privateigentum. Dieser Anker war in den meisten Fällen, meist auf Anraten der internationalen Währungsinstitutionen, ein fester Wechselkurs – ein System, in dem der Wert einer Währung an eine andere gebunden ist.

Während die ehemalige DDR Inflation und Instabilität vermied, trieb der starke Wechselkurs einen Großteil der Industrie und der Arbeitskräfte nach Westen.

Meistens wurden die Wechselkurse an die Deutsche Mark – den Währungshegemon Westeuropas – oder an den US-Dollar gebunden. Alternativ konnte es sich auch um einen Korb harter Währungen handeln, der neben den oben genannten Währungen auch das britische Pfund, den japanischen Yen und den Schweizer Franken enthielt. Die baltischen Staaten, Bulgarien, Ungarn und Polen haben sich für diesen Weg entschieden. Bevor sie jedoch damit beginnen konnten, mussten sie ihre künstlichen Wechselkurse aus der Zeit des Kommunismus, die nicht der Realität entsprachen, abwerten.

Innerhalb weniger Jahre begannen sich die Wege der Länder jedoch zu trennen. Das ehemalige Ostdeutschland fusionierte mit Westdeutschland und übernahm die D-Mark im Verhältnis eins zu eins. Die Idee war, die wirtschaftlich ungleichen Teile des Landes durch eine Hartwährungsunion zu vereinen, wie es Italien im 19. Jahrhundert getan hatte. Während die ehemalige DDR Inflation und Instabilität vermied, trieb der willkürlich starke Wechselkurs einen Großteil der Industrie und der Arbeitskräfte in den Westen und machte gewaltige Finanztransfers erforderlich, die bis heute andauern.

Die Zeit der Billigkeit ist vorbei: Gute und schlechte Nachrichten für die Banken der Eurozone

Abneigung gegen Alleingänge

Mehrere Länder hielten an einem festen Wechselkurs in Form eines Currency Board fest: eine extreme Form des gebundenen Wechselkurses, bei der die Geldmenge eines Landes nicht größer sein darf als seine Devisenreserven.

Das bedeutet, dass es keine autonome Geldpolitik gibt und diese nur zögerlich betrieben wird. Dies war der Fall in Estland und Litauen und teilweise auch in Lettland. Diese Länder wählten eine feste Währungsanbindung an den Westen als wirtschaftliche und geopolitische Versicherung gegen ihren riesigen östlichen Nachbarn. Auch Bulgarien hat sich nach dem Chaos und der Hyperinflation der 1990er Jahre 1997 für das strenge Currency-Board-Regime entschieden und es bis heute beibehalten.

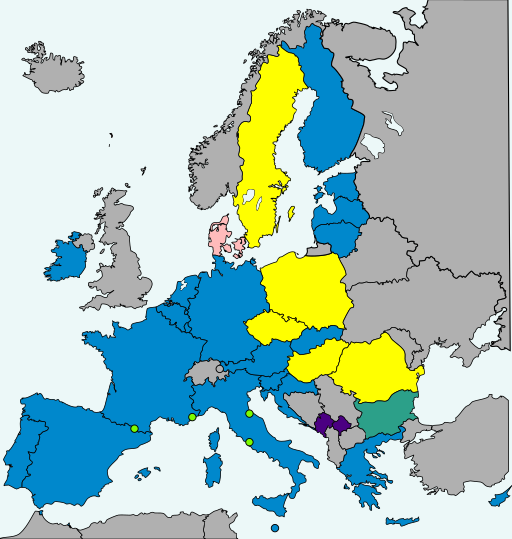

Es ist kein Zufall, dass diese Länder in ihrem Integrationsprozess am meisten daran interessiert waren, den Euro so schnell wie möglich einzuführen. Sie hatten die geldpolitischen Entscheidungen ohnehin “ausgelagert”, in der Regel an die Bundesbank oder die US-Notenbank. Wenn ein Land die Geldpolitik passiv von außen übernimmt, hat es wenig zu verlieren, wenn es dem Euroraum beitritt. Und so führten alle drei baltischen Staaten zwischen 2011 und 2015 den Euro ein. Hätte es die Krise nach 2008 nicht gegeben, wäre dies sogar noch früher geschehen.

Das einzige Land, das sich kurz vor der Krise in die Eurozone drängte, war Slowenien im Jahr 2007. Auch dieses Land hatte einen kontrollierten freien Wechselkurs. Mit der raschen Einführung des Euro wollte Slowenien auch zeigen, dass es nicht zu den chaotischen westlichen Balkanländern gehört. Zwei Jahre später, 2009, folgte die Slowakei, die nach dem Zerfall der Tschechoslowakei 1993 der kleinere und ärmere Teil der ehemaligen Föderation geblieben war und während der autoritären Regierungen von Premierminister Vladimir Meciar (1990-1991; 1992-1994; 1994-1998) mit dem Misstrauen der internationalen Märkte zu kämpfen hatte. Die slowakische Krone war unstabil. Ihre Ersetzung durch den Euro wurde als Abschluss der radikalen Wirtschaftsreformen gesehen, die nach dem demokratischen Sturz des Meciar-Regimes eingeleitet worden waren.

Zwei Länder des westlichen Balkans, Montenegro und Kosovo, verwenden den Euro einseitig als Währung, ohne die direkte Genehmigung der Europäischen Zentralbank (EZB), da sie keine EU-Mitgliedstaaten sind. Die beiden Staaten wollten sich politisch und wirtschaftlich von Serbien emanzipieren, das nach 1989 eine furchtbare Hyperinflation erlebt hatte.

Die bestehenden Mitgliedsstaaten der Eurozone wollen Bulgarien nicht in ihrer Mitte haben.

Auch Kroatien, Serbiens Erzfeind in den Balkankriegen der 1990er Jahre, hatte es nach seinem EU-Beitritt 2013 eilig, der Eurozone beizutreten. Der Grad der Euroisierung seiner Wirtschaft war so hoch, dass eine unabhängige Währungspolitik nur eine Illusion wäre. Und am 1. Januar 2023 führte Kroatien den Euro ein und wurde das 20. Mitglied im europäischen Club der Einheitswährungen.

Jedes der postkommunistischen Mitgliedsländer des Euroraums hatte nachweislich seine eigene Beitrittsgeschichte und seine eigenen Gründe für den Beitritt – historische, romantische und geopolitische statt rein wirtschaftliche. Eine besondere Kategorie ist Bulgarien. Trotz der vorbildlichen Erfüllung der Maastricht-Kriterien durfte das Land lange Zeit nicht einmal dem Wechselkursmechanismus WKM II, dem Vorzimmer zum Euroraum, beitreten. Das Land hat den Euro noch immer nicht, obwohl es gleichzeitig mit Kroatien den Weg dorthin eingeschlagen hat. Und warum? Die derzeitigen Mitgliedstaaten der Eurozone wollen Bulgarien nicht dabei haben.

Von einem festen Wechselkurs zu anderen Systemen

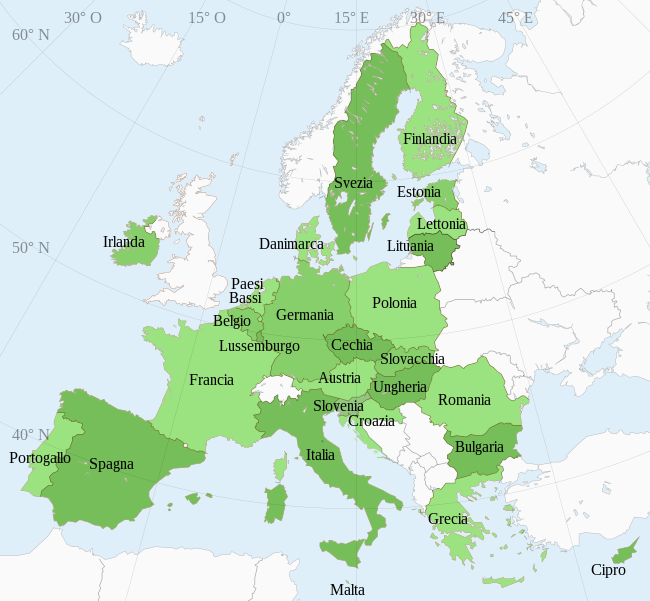

Interessantere Wechselkurs- und Währungsentwicklungen gab es in den Ländern, die zwar der EU angehören, aber den Euro nicht eingeführt haben und dies auch nicht planen. Die EU-Länder, die kein Opt-out ausgehandelt haben, sind Polen, die Tschechische Republik, Ungarn, Rumänien und Schweden; Dänemark hat ein Opt-out.

Die Schweden haben 2003 in einem unverbindlichen Referendum gegen den Beitritt zur Eurozone gestimmt, und das Land steht auch heute nicht unter Druck, dies zu tun, obwohl es nach den Verträgen formell verpflichtet ist, die Mitgliedschaft anzustreben. Schweden ist jedoch ein weltweiter Maßstab für eine unabhängige, autarke Geldpolitik. Es ist einer der Pioniere der Inflationssteuerung und hat einen frei schwankenden Wechselkurs. Die Welt hat von seiner Zentralbank gelernt. Auch die postkommunistischen EU-Länder schauen zur Riksbank auf.

Dänemark wiederum stellt in dieser Hinsicht ein Paradoxon dar. Es hat eine Ausstiegsklausel aus dem Euro, hatte jedoch einen strikt festen Wechselkurs zum Euro und betreibt keine eigene Geldpolitik, sondern gibt nur seine Banknoten und Münzen aus.

Dänemark verfolgte seit 1982 eine Politik fester Wechselkurse, als es aus Gründen der makroökonomischen Stabilität eine Bindung an die Deutsche Mark einführte. Im Jahr 1999 wurde lediglich die Anbindung an den Euro eingeführt und damit die Abhängigkeit von einer Institution in Frankfurt, der Bundesbank, durch eine andere in derselben Stadt, die EZB, ersetzt. In seiner Zurückhaltung bei geldpolitischen Entscheidungen erinnert Dänemark historisch gesehen an Österreich mit seiner festen Bindung an die Deutsche Mark und seinem Bedürfnis, so schnell wie möglich dem Euro-Währungsgebiet beizutreten.

Polen und Ungarn haben diese Strategie jahrelang ausprobiert, nur um festzustellen, dass sie die hohe Inflation aufrechterhält und in den Lohn- und Preisverträgen verankert.

Im Gegensatz dazu haben die mitteleuropäischen Länder in turbulenten Zeiten nach Lösungsansätzen getastet. Nach kurzen Versuchen mit festen Wechselkursen gingen Polen und Ungarn zu einem System der schleichenden Anbindung über, bei dem eine Währung mit festem Wechselkurs innerhalb einer bestimmten Bandbreite schwanken kann. Mit einem solchen System der kontrollierten Abwertung könnten die Reformländer der Region versuchen, die Wechselkurse ihrer Landeswährungen gegenüber den Hartwährungen in einem Umfeld hoher Inflation zu stabilisieren.

Die Makroökonomie lehrt uns, dass, wenn ein Land (z. B. Polen) eine höhere Inflationsrate hat als ein anderes (z. B. Deutschland) und mit diesem einen festen Wechselkurs hat, das erstere allmählich seine preisliche Wettbewerbsfähigkeit gegenüber dem letzteren verliert. Das führt zu einer Währungskrise und der Notwendigkeit einer abrupten Wechselkursanpassung. Eine kontrollierte Abwertung soll solche Störungen verhindern.

Polen und Ungarn haben diese Strategie jahrelang ausprobiert, um dann festzustellen, dass sie lediglich die hohe Inflation aufrechterhält und in den Lohn- und Preisverträgen verankert. Beide Länder gingen schließlich den vernünftigen Weg des freien Floatens und der Stabilisierung der inländischen Inflation aus eigener Kraft.

Der Fall der drei Länder

Dieser als Inflationsziel bezeichnete Ansatz wird von Polen seit 1999 und von Ungarn seit 2001 angewandt, wenngleich beide Länder in unterschiedlichem Maße in der Lage sind, eine niedrige und stabile Inflation zu erreichen (Ungarn ist in dieser Hinsicht systembedingt schwächer und daran gewöhnt, als ein Land mit hoher Inflation und hoher Verschuldung angesehen zu werden).

Vorreiter einer autonomen Geldpolitik ist jedoch die Tschechische Republik, ein weiteres Land, das den Euro nicht als Währung verwendet und in dem die Unterstützung für den Euro relativ gering ist. Die Tschechische Republik hat keinen Wechsel von einem festen Wechselkurs zu einem Crawling Peg vollzogen, und ihr Wechselkurssystem endete lehrbuchmäßig in einer Währungskrise und einer erheblichen Abwertung während der asiatischen Turbulenzen Anfang 1997. Allerdings litt die tschechische Wirtschaft in den 1990er Jahren nicht unter einer so hohen Inflation wie Polen und Ungarn, so dass die Rückkehr zum Gleichgewicht nicht so lange dauerte.

Nach dieser Erfahrung schaffte die tschechische Zentralbank den festen Zinssatz ab, führte ein Floating ein und übernahm das Inflationsziel. Da das System viele Jahre lang erfolgreich war, die Inflation niedrig war und die Landeswährung aufwertete, gab es keine Forderung aus der Bevölkerung, den Euro einzuführen. Anders in Polen und Ungarn, wo eine höhere Inflation und höhere Nominalzinsen zu einem wachsenden Interesse an Krediten in Niedrigzinswährungen wie dem Euro und dem Schweizer Franken führten. Das endete 2008 in einer Katastrophe. Während der Finanzkrise ließ die Abwertung des Zloty und des Forint die Verschuldung der polnischen und ungarischen Haushalte in die Höhe schnellen: Sie mussten plötzlich mehr Zloty und Forint für ihre in Euro und Franken aufgenommenen Kreditraten aufwenden.

Der Club der Länder mit Inflationszielen, die eine autonome Geldpolitik anstreben und mit frei schwankenden Wechselkursen leben, wurde 2004 durch den Beitritt Rumäniens erweitert.

Hartes Erwachen im Jahr 2008

Zusammenfassend lässt sich sagen, dass die Länder mit einer autonomen Geldpolitik innerhalb der EU nur bedingt den Wunsch haben, der Eurozone beizutreten. Diese Gruppe reicht von den stark euroskeptischen Schweden und Tschechen bis zu den eher europhilen Ungarn (die den Euro offenbar auch als Versicherung gegen ihre unverantwortlichen einheimischen Politiker sehen).

Unter Ministerpräsident Viktor Orban änderte Ungarn jedoch seine Verfassung, in der nun der Forint als Landeswährung festgelegt ist. Das Grundgesetz muss erneut geändert werden, wenn der Euro eingeführt werden soll.

Der Diskurs über den Beitritt zum Euro-Club hat sich durch die Finanzkrise 2008 und die anschließende Große Rezession verändert. Die Krise hat gezeigt, dass die Eurozone nicht unbedingt eine Gruppe besserer und stabilerer Volkswirtschaften ist. Sie brach ihre Regeln und war höher verschuldet als die Länder, die nicht beitraten. Ende des dritten Quartals 2022 lag die durchschnittliche Verschuldung der Länder der Eurozone bei 93 Prozent des Bruttoinlandsprodukts (BIP), während sie in der EU insgesamt nur 85 Prozent betrug. Das Kriterium für solide öffentliche Finanzen in den EU-Kernverträgen bleibt jedoch bei den bekannten, gesetzlich verankerten 60 Prozent.

Lehren aus der Geldgeschichte

All diese historischen Zusammenhänge bieten einen guten Einblick in die Debatte über autonome bzw. völlig unautonome Geldpolitik.

Erstens: Es gibt kein universelles Modell.

Zweitens spielen andere als rein wirtschaftliche oder monetäre Faktoren eine Rolle bei der Wahl des Währungssystems.

Drittens gibt es keine klare Antwort auf die Frage, ob eine autonome Geldpolitik besser ist als ein fester Wechselkurs oder die Mitgliedschaft in einer Währungsunion. Es hängt davon ab, wie gut oder schlecht andere Teile des Systems in einem Land funktionieren.

Wenn die Wirtschaftspolitik in einem Land versagt, kann nicht einmal der Euro das Land retten (wie in Griechenland). Wenn alles zufriedenstellend funktioniert, ist der Euro unnötig (wie in Schweden). Die Geldpolitik ist nur ein Anpassungsmechanismus. Wenn sie nicht funktioniert, müssen andere Mechanismen – ein flexibler Arbeitsmarkt, die Steuerpolitik – ihre Rolle übernehmen. Stehen diese nicht zur Verfügung, werden die Veränderungen im wirtschaftlichen Umfeld schmerzen, da die Geldpolitik nicht in der Lage ist, Schocks abzufedern und die Dinge auszugleichen.

Die Wahl der Geldpolitik kann das Wachstumstempo oder -niveau beeinflussen, aber sie kann nicht die Richtung eines Landes vorgeben.

Viertens: Das Wirtschaftswunder der 1990er Jahre in der postkommunistischen Welt fand unabhängig von den jeweiligen geldpolitischen Entscheidungen der Länder statt. Abgesehen von großen Teilen der ehemaligen Sowjetunion und dem vom Krieg verwüsteten Westbalkan haben die übrigen Staaten des ehemaligen Sowjetblocks in den letzten 30 Jahren einen explosiven Wohlstandszuwachs um das Drei- bis Siebenfache erlebt. Die Wahl der Geldpolitik kann das Tempo oder die Höhe des Wachstums beeinflussen, aber sie kann nicht die Richtung eines Landes vorgeben, die durch seine grundlegende Wirtschaftspolitik bestimmt wird.

Fünftens: Wenn ein Land mit einem bestimmten geldpolitischen System zufrieden ist, sollte man nicht erwarten, dass es etwas ändert. Eine alte amerikanische Weisheit besagt: “Wenn es nicht kaputt ist, repariere es nicht”.

Die Frage, ob der Euro eingeführt werden soll, gewinnt in der öffentlichen Debatte bisweilen an Bedeutung. Sie ist jedoch kein Ersatz für die Lösung der grundlegenden Fragen einer optimalen Innenpolitik zur Steigerung des allgemeinen Wohlstands und zur Gewährleistung der wirtschaftlichen und politischen Stabilität.

Szenarien

Es zeichnen sich zwei Szenarien ab. Das erste geht davon aus, dass die geopolitischen Auswirkungen des Auseinanderbrechens der Welt in konkurrierende Blöcke (und im Falle der EU deren Zentralisierungstendenzen) mit einer anhaltenden Inflation und der Angst der Regierungen einhergehen, die Kosten für deren Bekämpfung auf nationaler Ebene tragen zu müssen. Der Wunsch, diese Kosten über die Grenzen hinweg auf eine größere Gemeinschaft zu verteilen, wird dazu führen, dass die meisten der heutigen Nicht-Euro-EU-Mitgliedstaaten innerhalb von fünf Jahren die gemeinsame Währung übernehmen werden. Der Autor schätzt die Wahrscheinlichkeit, dass dieses Szenario eintritt, auf etwa 40 Prozent.

Das zweite Szenario geht davon aus, dass der Inflationsaufschwung nicht anhält und dass der Krieg in der Ukraine mit seinem Druck auf die Energie-, Lebensmittel-, Devisen- und sonstigen Märkte bald endet. Der Wunsch, die geldpolitische Autonomie beizubehalten und sich nicht den kollektiven Entscheidungen zu beugen, wird den zentralistischen, politischen Druck zur weiteren Ausdehnung des Euroraums übertrumpfen. Die Wahrscheinlichkeit für dieses Szenario liegt bei 60 Prozent.

Author: Mojmír Hampl – Czech economist, banker and commentator

Quelle: